相続が発生し、被相続人の財産が基礎控除を超える場合、相続人が相続税の納税義務があります。

被相続人が持つあらゆる資産が相続税の課税対象の財産となります。相続人は相続が発生してから10カ月という短い期間内にすべての資産の評価を行い、相続税の申告書の作成を行う必要があるのです。

財産の中でも難しいのが非上場株の評価です。非上場の株式は上場株のように取引き相場がありませんので、被相続人が非上場株式の株主になっている場合、相続人が評価額を算出する必要があります。

そのため、会社の規模などによってあらゆる計算方法が定められています。当記事では非上場株の計算方法の中でも、利用することの多い類似業種比準価額方式についてくわしく解説します。

類似業種比準価額方式とは

類似業種比準価額方式とは類似業種の上場企業の株価を参考にあらゆる要素を比較しながら評価する方法です。相続が発生した場合の相続税や、生前に非上場株を贈与した場合の贈与税の計算にも使用します。

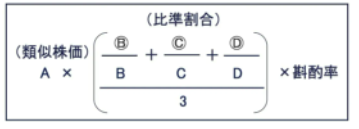

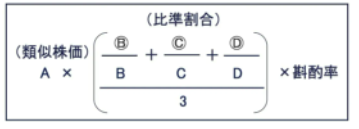

類似業種比準価額方式の算式は下記の通りです。

【類似業種比準価額方式の計算式(国税庁HP)】

上の計算式で評価会社の価格を算出するために、各アルファベットの価格を各種要素を加味して算出していく必要があります。アルファベットに当てはめていく数値を案内していきます。

A:類似業種の株価(課税時期の属する月以前3カ月間の各月の株価、前年1年間の平均株価、課税時期の属する月以前2年間平均株価のうち最も低い金額)

B:類似業種1株当たりの配当金額(課税時期の属する年)

C:1株当たりの年利益金額(課税時期の属する年)

D:1株当たりの純資産(課税時期の属する年の帳簿価額によって算出した金額)

Ⓑ:評価会社の1株当たりの配当金額

Ⓒ:評価会社の1株当たりの利益金額

Ⓓ:評価会社の1株当たりの純資産価額(帳簿価額によって算出した金額)

斟酌率:大会社=0.7 中会社=0.6 小会社=0.5

上記の式からもわかるように、類似業種比準価額方式は上場している類似の事業を行う上場会社の配当金額、利益、純資産価額から取引の相場がない評価会社の株価を算出する方式です。つまり、類似業種の現在の財務状況や実績を基準に、評価会社の評価も行っているのです。

なお、類似業種の1株の配当金額、利益金額、純資産金額は1株当たりの資本金額が50円とした場合の金額です。1株当たりの資本金額を50円とすることで、実際に課税価格を求める際に、最終調整が必要となります。

最終調整についてはのちほど解説します。

斟酌率は会社の規模によって一定の割合調整を行うものと考えておくとよいでしょう。

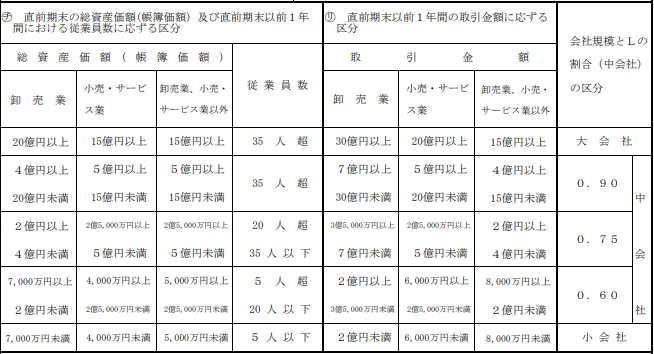

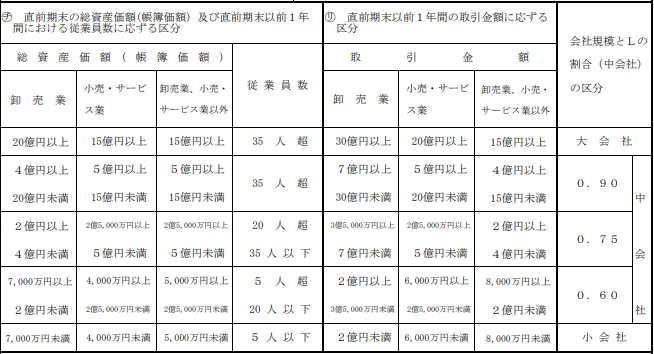

会社規模は、まず従業員数で判定します。従業員数が70名以上の場合大会社に分類されます。

従業員数が70名未満の場合は中会社と小会社に分けられます。従業員数が70名未満の場合の計算方法は以下の通りです。従業員数や純資産価額、取引金額によって算出します。

【取引相場のない株式(出資)の評価証明書(国税庁HP)】

前述の通り、類似業種の資本金額を1株当たり50円としたことで、上記の計算とは別に最終の調整が必要になります。最終調整の計算式は以下の通りです。

類似業種比準価額方式で算出された金額×1株当たりの資本金の額÷50円

以上で、類似業種比準価額方式による非上場株式の評価が完了となります。

評価会社の分類方法

ここまで、類似業種比準価額方式の計算方法について解説しましたが、類似業種比準価額方式で計算するためには評価会社の事業の内容によって分類する必要があります。

評価会社の分類は国税庁が発表している日本標準産業分類と類似業種の対比表を使用します。

業種が細かく区分されていますので、評価会社がどの業種に応じた計算をするか、表を参照してから計算するようにしましょう。

日本標準産業分類と類似業種の対比表

計算方法がわからない場合は専門家に相談を

上場株式の評価に比べて、類似業種比準価額方式での計算は複雑で時間がかかります。類似業種比準価額方式で算定するためには、会社の分類や類似業種と評価会社の利益、配当、純資産の算出をする必要があります。経験のない人にとって相続発生から10カ月以内という申告の期限内に完了することは簡単なものではありませんので、申告期限に直前に着手すると申告期限に間に合わない可能性があります。

また、非上場の株式が被相続人が保有する課税の対象となる財産の多くの割合を占める場合、相続税の負担も大きくなりますので、早い時期に対応しておく必要があります。また、生前に把握しておくことができれば、節税のために有効な対策を打つことも可能です。その年の利益や配当が株価に影響しますので、毎年評価は異なりますが、目安を把握するために、前々から準備しておくことが重要です。

相当株価が高く、税金の負担が重い場合は株式を低く抑える対応も必要ですし、相続人間の関係もふまえた分割方法も検討しておく必要があるでしょう。

広島相続税相談テラスでは、相続税で困っている・遺産分割に悩んでいる・生前贈与を検討しているあなたをサポートします。

税理士選びにお困りなら、まずは無料相談でお気軽にご相談ください!