親などの相続が発生すると、遺産を分割し、相続開始から10ヶ月以内に相続税の申告を行い、税金を納付する必要があります。

しかし、相続税の申告前に準確定申告を行う必要が生じるケースがあることをご存知でしょうか。当記事では準確定申告について解説します。

準確定申告とは

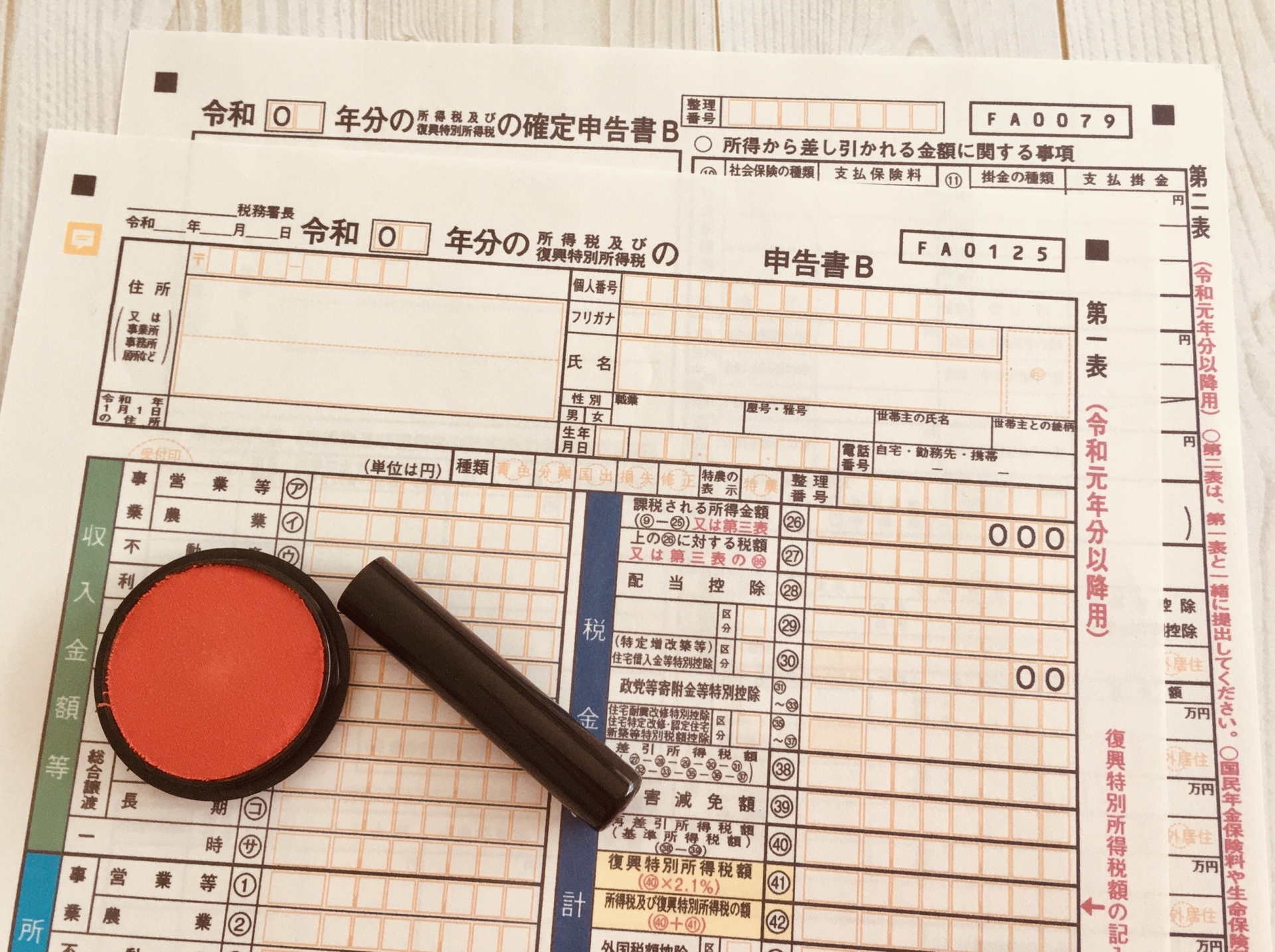

準確定申告とは被相続人が生前に得た所得について死亡した後に確定申告を行うものです。1月1日から死亡する日までの相続人は所得を確認するための書類などを準備し、被相続人が亡くなった日から4か月以内に税務署に提出し、所得税を納税する必要があります。

所得税は通常、1月1日から12月31日までに1年間で得た所得を翌年2月16日から3月15日までに確定申告書の必要事項を記入し、申告を行うことになりますが、相続が発生すると相続発生から4カ月以内となります。期限も短く対象となる所得も本人のものではない分、源泉徴収票など領収書などの資料が見つからず収入や支払った経費の額がわからないことも多いでしょう。

書類の保管場所を知っておかないと、時間がなくなり、期限を過ぎると延滞になってしまう可能性があるため、早めに対応し、期限後の提出とならないように気を付けましょう。

準確定申告が必要となるケース

確定申告が必要となるケースは被相続人に不動産所得や不動産の売却益、事業所得等の収入があった場合や、フリーランスとして個人事業主として働いている場合で給与所得として源泉徴収されずに収入を得ているケースや会社から高額の死亡退職金が支払われ、退職所得があるケースなどが対象となります。

また、医療費控除や扶養控除、生命保険料控除、社会保険料控除等の各種所得控除で確定申告や年末調整で還付を受けられるケースも義務ではありませんが、手続きをすることで払い過ぎた分の納税額が還付されるケースも多くあります。

一方で収入が給与所得が2,000万円以下で他の所得が20万円以下の場合や公的年金の年金受給者の場合、年金収入400万円以下で他の所得が20万円以下のケースでは準確定申告は不要となります。近年は会社員でも副業で複数の会社から給料をもらっている事例も実際に増えています。そのため、故人の収入について状況を把握し、合計する必要があります。

被相続人が使用していた口座のそれぞれの異動も見て内容をよく確認する必要があります。金融機関の名義変更や不動産の登記などの相続関係の手続きも同時進行で進めていく必要があるため、相続発生後は忙しくなるでしょう。

また、確定申告が必要な場合でも相続放棄を行った者は財産を分ける立場ではなくなるため、準確定申告の法的な義務は負いません。

準確定申告は誰が行う?

準確定申告は法定相続人全員が納税者としての義務を負います。相続人全員が連署で氏名を書きますが、実際には相続人のうち1人が代表して手続きを進めることになるでしょう。e-taxや郵送で書類を送付して税金を納めることも可能ですが、被相続人の自宅の住所地の管轄の税務署で申告を行う必要があるため、近くに住んでいる相続人が代表して行う場合が多いです。

準確定申告書の付表には各相続人の氏名・住所・マイナンバーを記載する必要があります。還付金がある場合は委任状を作成し、代表者が受け取る形となります。

配偶者が既に亡くなっており、相続人が多い場合は誰が手続きをするか決めておかないと時間が経過してしまうので、注意が必要です。

税金の申告のお悩みがある場合は税理士への依頼も検討を

相続が発生すると準確定申告だけでなく、相続発生の翌日から原則10ヶ月以内に税額を確定し、相続人・受遺者は相続税の申告も必要です。相続税の申告は預貯金、株式、土地・建物、生命保険、金など被相続人が保有していたあらゆる課税対象の相続財産をまとめて一覧の表にし、個別に評価を確認する必要があります。資産が基礎控除を超える例では配偶者控除や小規模宅地の特例で納める税額が0円になる場合も申告の手続きが必要となり、10ヶ月以上経過し、申告を怠った場合は無申告加算税を請求されます。遺言の作成など、事前の対策ができていない場合、短い期間で申告する必要があるため、早めに準備を始めることが重要です。

先に評価額を確定したうえで、法定相続分通りに分けたものと仮定して相続税の総額を計算し、各人が取得する割合に応じて課税される価格を計算し、実際に支払う金額を算出する必要があります。また、特例制度や兄弟姉妹が相続する場合は2割加算となるなど複雑な制度があるため、家族の中に税務の知識がある人がいない場合は国税庁のホームページを見て自分で行っても、かなり時間がかかるでしょう。また、特例の申請の際に添付書類も必要です。正確に申告を行わないと税務調査で指摘され加算税などのペナルティが課される可能性があります。

本来は相続人が行う必要がありますが、準確定申告の書類の書き方や相続税の申告を自身で行うことに不安がある場合は、必ず経験の豊富な税理士に相談するようにしましょう。期限も短いため、早めに専門家である税理士事務所・税理士法人に依頼しサポートを受けることで安心して他の手続きを進めることができます。初めから依頼することも可能ですが、途中で難しいと判断した場合も、税理士が相続人に代わって行うことで各種特例を漏れなく適用することで節税につながる可能性もあります。

正式に依頼した時は費用がかかりますが、初回の相談はサービスで無料で応じてくれるケースが多いのでまずは電話やメールで気軽に相談してみることをおすすめします。